Le onde di Elliott, sono da considerare in base alla teoria di Dow delle maree, questo principio, viene usato sui mercati finanziari ancora oggi.

Menu di navigazione dell'articolo

- Le Onde di Elliott

- La storia della teoria delle Onde di Elliott

- I principi base delle Onde di Elliott

- I diversi tipi di onde

- Teoria di Elliott

- Mercati finanziari previsioni

- 8 differenti tipologie di onde di Elliott

- Le onde di Elliott impulsive

- Teoria delle onde di Elliott

- Le onde di Elliott e la sequenza di Fibonacci

- Onde Elliott Fibonacci

- Sequenza numerica di Fibonacci

Per primo Elliott realizzò una vera e propria teoria sulla base del movimento ciclico delle onde del mare che si comportano come i l'andamento ciclico del mercato finanziario. Per spiegare il proprio punto di vista nella descrizione della dinamica del trend.

Le Onde di Elliott

La teoria delle Onde di Elliott è un metodo di analisi tecnica utilizzato per prevedere i futuri movimenti del mercato. Si basa sull'idea che i prezzi si muovono in schemi ripetitivi, chiamati onde, che possono essere identificati e utilizzati per individuare opportunità di trading.

In questo articolo, forniremo un'introduzione alle Onde di Elliott, coprendo i seguenti argomenti:

- La storia della teoria delle Onde di Elliott

- I principi base delle Onde di Elliott

- I diversi tipi di onde

- Come utilizzare le Onde di Elliott per fare trading

- I vantaggi e gli svantaggi della teoria delle Onde di Elliott

La storia della teoria delle Onde di Elliott

La teoria delle Onde di Elliott è stata sviluppata da Ralph Nelson Elliott negli anni '30. Elliott ha studiato i grafici del mercato azionario e ha scoperto che i prezzi si muovono in schemi ripetitivi di cinque onde. Ha pubblicato le sue scoperte in una serie di articoli e libri, che hanno reso la sua teoria una delle più popolari forme di analisi tecnica.

I principi base delle Onde di Elliott

La teoria delle Onde di Elliott si basa su due principi chiave:

- I mercati si muovono in onde.

- Le onde si susseguono in sequenze ripetitive.

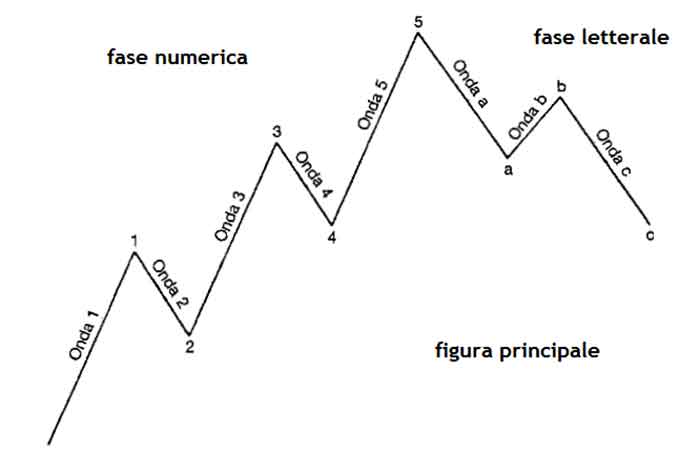

Le onde impulsive, che si muovono nella direzione del trend principale, sono composte da cinque onde. Le onde correttive, che si muovono contro il trend principale, sono composte da tre onde.

I diversi tipi di onde

Elliott ha identificato cinque tipi di onde:

- Onde 1, 3 e 5: Sono onde impulsive che si muovono nella direzione del trend principale.

- Onde 2 e 4: Sono onde correttive che si muovono contro il trend principale.

- Onde A, B e C: Sono onde correttive che compongono un'onda correttiva di grado superiore.

Come utilizzare le Onde di Elliott per fare trading

Le Onde di Elliott possono essere utilizzate per identificare opportunità di trading in diversi modi:

- Identificando le onde impulsive: Le onde impulsive offrono le migliori opportunità di trading perché si muovono nella direzione del trend principale.

- Identificando le onde correttive: Le onde correttive possono essere utilizzate per individuare i punti di entrata e di uscita dai trade.

- Utilizzando le formazioni di onde: Esistono diverse formazioni di onde che possono essere utilizzate per prevedere i futuri movimenti del mercato.

I vantaggi e gli svantaggi della teoria delle Onde di Elliott

Vantaggi:

- Può essere utilizzata per identificare opportunità di trading in diversi mercati.

- Può essere utilizzata per prevedere i futuri movimenti del mercato.

- Può essere utilizzata per sviluppare un piano di trading disciplinato.

Svantaggi:

- Può essere difficile da imparare e applicare correttamente.

- È soggettiva e aperta a interpretazioni.

- Non è sempre affidabile e non garantisce il successo.

Conclusione

La teoria delle Onde di Elliott è un potente strumento di analisi tecnica che può essere utilizzato per identificare opportunità di trading e prevedere i futuri movimenti del mercato. Tuttavia, è importante ricordare che non è una formula magica e che non garantisce il successo. È importante utilizzare la teoria delle Onde di Elliott in combinazione con altri strumenti di analisi e una solida gestione del rischio.

Teoria di Elliott

Le onde di Elliott, o semplicemente teoria di Elliott, è un modello di analisi tecnica utilizzato per analizzare i movimenti dei prezzi nei mercati finanziari. Questa teoria è basata sull'idea che i prezzi si muovano in cicli ripetitivi, che possono essere suddivisi in cinque onde in una direzione principale (fase di impulso) e tre onde in una direzione opposta (fase di correzione). Queste onde, a loro volta, possono essere suddivise in sotto-onde più piccole.

La teoria di Elliott sostiene che i movimenti dei prezzi seguano un modello specifico e prevedibile. Secondo questa teoria, le onde di impulso sono numerate come 1, 2, 3, 4 e 5, mentre le onde di correzione sono numerate come A, B e C. Queste onde possono essere visualizzate su un grafico dei prezzi e possono fornire indicazioni su quali potrebbero essere i futuri movimenti dei prezzi.

Tuttavia, è importante notare che la teoria di Elliott è spesso considerata controversa e soggetta a interpretazioni soggettive. Non tutti i trader o gli analisti tecnici utilizzano o credono nella teoria di Elliott, e le previsioni basate su questa teoria possono essere soggette a errori.

Le previsioni dei mercati finanziari basate sulla teoria di Elliott dipendono dall'accuratezza delle analisi delle onde e dalla corretta identificazione delle onde in un determinato grafico dei prezzi. Alcuni trader professionisti sostengono di utilizzare con successo la teoria di Elliott per le previsioni mercati finanziari, ma è importante sottolineare che i mercati finanziari sono complessi e influenzati da molti fattori, quindi le previsioni basate su un singolo modello possono essere incerte e soggette a rischi.

Sebbene la teoria di Elliott possa essere uno strumento di analisi interessante per alcuni trader e analisti, le previsioni di mercato basate su questa teoria dovrebbero essere considerate con cautela e supportate da ulteriori analisi e informazioni di mercato. È sempre consigliabile utilizzare più approcci e strumenti di analisi per prendere decisioni di investimento informate.

Mercati finanziari previsioni

Elliott all’interno di una metodologia, intende poter indicare le previsioni sui movimenti dei prezzi sui mercati. La tecnica sviluppata dalle onde di Elliott si può applicare a qualsiasi attività finanziaria efficiente, liquida e fluida nel movimento dei prezzi, per questo motivo trova la sua naturale applicazione nel mercato delle valute del Forex.

In base alle teorie di Elliott si individuano tre fasi, accumulazione, accelerazione/trend, distribuzione, dentro le quali si generano 5 onde intermedie.

Un movimento si manifesta secondo la formazione di 8 onde ripartite in due fasi: impulsiva e correttiva. Utilizzando una lente di ingrandimento è possibile analizzare il comportamento de prezzi, ogni onda fa vedere delle sotto-onde. In particolare ciascuna onda si suddivide in sotto-onde di grado inferiore e, a sua volta, è parte di un’onda di grado superiore.

8 differenti tipologie di onde di Elliott

Elliott ha identificato 8 differenti tipologie di onde, le quali dipendono dalla direzione dell'onda di grado superiore. In particolare un’onda che si muove in direzione del trend di grado superiore sarà suddivisa in 5 onde, se si muove in direzione contraria al trend di grado superiore spuò suddevidersi in 3 onde.

Per aiutare a individuare i singoli movimenti di prezzo, le varie onde devono rispettare alcune caratteristiche:

- la seconda onda non deve andare sotto il minimo riscontrato dalla precedente onda;

- la terza onda deve avere una lunghezza superiore alla seconda e non deve mai essere più breve di tre movimenti impulsivi;

- Il minimo della quarta deve rimanere al di sopra del massimo raggiunto dalla prima onda (overlap).

Le onde di Elliott impulsive

Il requisito per determinare un comportamento impulsivo di un movimento è la presenza di cinque segmenti consecutivi che individuano quello completo compiuto dal mercato. Di questi, tre saranno in direzione del trend principale e due in quella opposta. In una tendenza rialzista, le onde 1, 3 e 5 si sviluppano seguendo il movimento principale al rialzo. Ciascuna di esse sarà a sua volta scomponibile in 5 sotto-onde, di cui la 1, la 3 la 5 saranno positive mentre la 2 e la 4 correttive.

Estensione delle onde impulsive

Una delle caratteristiche principali delle onde impulsive è l’estensione. Cioè l’onda più lunga che si verifica all’interno di un movimento impulsivo e ne costituisce un elemento caratterizzante. L’estensione si verifica nel corso dell’onda 3, e in alcuni casi è visibile anche durante il movimento dell’onda 5.

Caratteristiche dell’onda 5

Per anticipare la fine di un movimento impulsivo è opportuno analizzare il comportamento dei prezzi durante la quinta onda. Potrebbe accadere che, nonostante si scomponga in 5 sotto-onde, non riesca a superare il massimo dell’onda 3, in alcuni casi disegnando un doppio massimo un doppio minimo. In questo caso il mercato fornisce un segnale di debolezza che può anticipare l’inizio di una fase correttiva che in un secondo momento, potrebbe anche diventare di inversione.

In un trend rialzista il mancato superamento, da parte dell’onda 5, del massimo raggiunto durante lo sviluppo della 3 fornisce un segnale di allerta. Così come in un trend ribassista il mancato cedimento, da parte dell’onda 5, del minimo raggiunto durante lo sviluppo della 3 può anticipare l’inizio di un rimbalzo tecnico.

Un movimento caratteristico dell’onda 5 è il triangolo diagonale, che si sviluppa all’interno della quinta onda finale di un movimento impulsivo e segnala l’esaurimento del trend nel quale i prezzi sono inseriti. Si verifica di solito quando la terza onda è stata molto veloce, con il mercato che è salito/sceso troppo rapidamente.

È un movimento composto da 5 onde, a loro volta costituiti da soli tre movimenti. Le onde sono comprese entro due linee convergenti con i prezzi che disegnano un tipico wedge pattern (rising è ribassista, falling è rialzista. L’inversione di tendenza si perfeziona quando la linea più ripida di questo pattern viene oltrepassata.

Teoria delle onde di Elliott

Una delle regole fondamentali della teoria di Elliott è quella dell’alternanza, fondata sul principio che il mercato non agisce mai nello stesso modo per due volte di seguito in particolare, durante lo sviluppo di un’onda impulsiva le applicazioni fondamentali della regola dell’alternanza si riferiscono alle fasi opposte al trend principale e quindi alle onde 2 e 4. Così se l’onda 2 si è sviluppata come uno zig-zag, la 4 sarà un flat o un triangolo.

Le alternanze da ricercare in ogni conformazione riguardano:

- il prezzo, ossia la distanza verticale;

- il tempo, ossia la distanza orizzontale;

- il ritracciamento dell’onda precedente;

- le suddivisioni presenti all’interno di ogni ondata;

- il tipo di configurazione.

Secondo il principio dell’alternanza, se l’onda 2 è stata semplice, la 4 sarà complessa. Al contrario, se la seconda è stata complessa la quarta sarà semplice.

Le onde di Elliott e la sequenza di Fibonacci

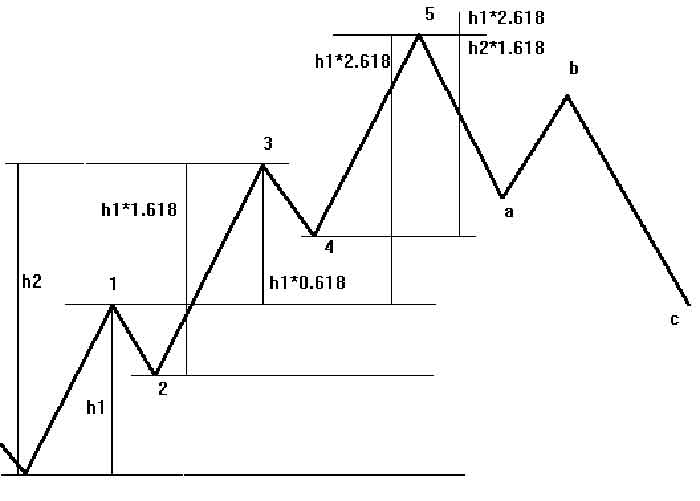

Le onde di Elliott e la sequenza di Fibonacci sono strettamente collegate nell'ambito dell'analisi tecnica di mercato.

La teoria delle onde di Elliott identifica modelli di prezzo ricorrenti formati da onde. Queste onde seguono una struttura specifica e prevedono la direzione del trend futuro.

La sequenza di Fibonacci, famosa per il rapporto aureo, viene utilizzata per identificare i rapporti di proporzione e i potenziali livelli di supporto e resistenza all'interno di queste onde di Elliott.

Ecco come si intrecciano:

- Rapporti di Fibonacci: La teoria suggerisce che la lunghezza di un'onda rispetto a un'altra spesso corrisponde a un numero chiave nella sequenza di Fibonacci (come 1,618 o 2,618). Questo aiuta a identificare potenziali punti di rimbalzo o ritracciamento del prezzo all'interno di un'onda.

- Divisioni frattali: L'intera sequenza d'onda può essere suddivisa in onde più piccole che replicano la stessa struttura a cinque onde. Anche in queste onde minori, i rapporti di Fibonacci possono essere applicati per individuare i livelli di entrata e uscita.

È importante sottolineare che:

- L'applicazione congiunta delle onde di Elliott e di Fibonacci è un metodo soggettivo. Individuare con precisione i modelli di onde e i rapporti chiave richiede esperienza e interpretazione.

- Non è una scienza esatta. I mercati non sempre seguono perfettamente questi modelli e i rapporti possono variare.

Vantaggi di utilizzare insieme onde di Elliott e Fibonacci:

- Migliore definizione dei livelli di entrata e uscita: Identificando le onde e i rapporti di Fibonacci, si possono avere zone più precise per entrare a mercato a favore della tendenza o posizionare ordini di stop-loss e take-profit.

- Conferma delle tendenze: Utilizzando entrambi gli strumenti, si ottiene una visione più solida della direzione del trend e della sua potenziale forza.

Svantaggi:

- Soggettività: Come detto, l'interpretazione delle onde e dei rapporti è soggettiva. Ciò può portare a discrepanze tra analisti.

- F falsi segnali: Non è garantito che il mercato rispetti sempre i livelli di Fibonacci. Si possono verificare falsi segnali di ingresso o uscita.

In conclusione, le onde di Elliott e la sequenza di Fibonacci sono strumenti di analisi tecnica che, se usati insieme, possono aiutare a identificare opportunità di trading e confermare le tendenze di mercato. Tuttavia, è fondamentale ricordare la loro natura soggettiva e la necessità di utilizzarli in combinazione con altri strumenti di analisi e una sana gestione del rischio.

Onde Elliott Fibonacci

Nella teoria di Elliott, oltre alle varie configurazioni grafiche, assumono notevole importanza anche le percentuali di ritracciamento. Come si è detto, ogni onda al rialzo corrisponde una correzione che ritraccerà il movimento originale in una percentuale del 38,2%, del 50% o del 61,8%. Tali percentuali di ritracciamento, utilizzate dagli analisti per il calcolo degli obiettivi di prezzo, si fondano sulla serie numerica di Fibonacci.

Sequenza numerica di Fibonacci

Bisogna sottolineare come l’intera teoria di Elliott si fonda sulla sequenza numerica di Fibonacci. Dal punto di vista operativo è possibile utilizzarne i rapporti più importanti (0,236; 0,382; 0,50; 0,618; 1; 1,618; 2,618; 4,236) per individuare delle relazioni tra le varie onde, sia impulsive sia correttive. L’obiettivo principale di tale integrazione è quello di individuare lo scenario di mercato che presenta il maggior numero di onde tra loro legate dalle proporzioni di Fibonacci.