Dopo l’ultima riforma delle pensioni, è d’obbligo destinare, per chi può, il risparmio a un Fondo pensione integrativo specialmente chi svolge un’attività autonoma o precaria o chi non ha mai lavorato. Gli importi delle future pensioni pubbliche, dopo il passaggio al regime contributivo, saranno inferiori a quelli percepiti dagli attuali pensionati.

Menu di navigazione dell'articolo

- Fondo Pensione Integrativo: Pianificare il Futuro Finanziario

- Cos'è un Fondo Pensione Integrativo?

- Come Funziona un Fondo Pensione Integrativo?

- Tipi di Fondi Pensione Integrativi

- Scegliere un Fondo Pensione Integrativo:

- Vantaggi del Fondo Pensione Integrativo

- Pensione integrativa

- Assicurazione pensione integrativa

- Quale fondo pensione è più conveniente?

- FAQ: Fondo Pensione Integrativo

Fondo Pensione Integrativo: Pianificare il Futuro Finanziario

Il Fondo Pensione Integrativo è un concetto cruciale per coloro che cercano di pianificare un futuro finanziario stabile e sicuro. Nel contesto dei sistemi pensionistici, un fondo pensione integrativo offre un'opportunità preziosa per accumulare risparmi supplementari al di sopra delle prestazioni pensionistiche di base fornite dai sistemi pensionistici governativi. In questo articolo, esamineremo in dettaglio il concetto di fondo pensione integrativo, come funziona e quali vantaggi può offrire ai futuri pensionati.

Cos'è un Fondo Pensione Integrativo?

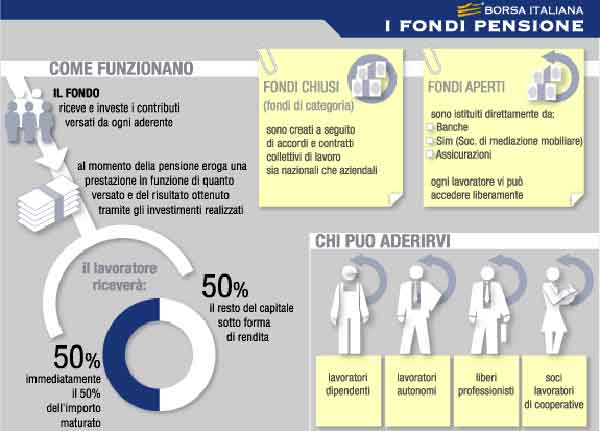

Un Fondo Pensione Integrativo, noto anche come fondo pensione privato o fondo pensione aziendale, è un veicolo di investimento creato per consentire ai partecipanti di accumulare risparmi destinati a integrare le prestazioni pensionistiche pubbliche o aziendali. Questi fondi sono gestiti da società specializzate o da aziende per conto dei propri dipendenti.

Un Fondo Pensione Integrativo è uno strumento di previdenza complementare che permette di integrare la pensione pubblica obbligatoria. Aderire ad un fondo pensione significa accantonare regolarmente una parte dei propri risparmi durante la vita lavorativa per ottenere una rendita aggiuntiva al momento del pensionamento.

Come Funziona un Fondo Pensione Integrativo?

I dipendenti o gli individui possono partecipare a un fondo pensione integrativo, e le modalità di partecipazione possono variare da paese a paese o da azienda a azienda. In molti casi, i contributi possono essere effettuati dai dipendenti stessi, dai datori di lavoro o da entrambi.

I fondi pensione integrativi investono i contributi dei partecipanti in una varietà di strumenti finanziari, come azioni, obbligazioni, fondi comuni di investimento e altro ancora. L'obiettivo è ottenere un rendimento finanziario sostenibile nel lungo termine.

- Contributi: I versamenti al fondo pensione possono essere effettuati dal lavoratore stesso, dal datore di lavoro o da entrambi. La frequenza e l'ammontare dei contributi sono stabiliti dal regolamento del fondo.

- Investimenti: I contributi versati al fondo pensione sono investiti in mercati finanziari secondo diverse linee di gestione (obbligazionaria, azionaria, mista o garantita) scelte dall'aderente. Il rendimento del fondo dipende dalle performance degli investimenti.

- Prestazioni: Al raggiungimento dei requisiti per la pensione di base (età e anzianità contributiva) e dopo aver versato per almeno cinque anni in un fondo pensione, l'aderente può richiedere la pensione integrativa. La prestazione può essere erogata sotto forma di rendita vitalizia, di capitale o di una combinazione dei due.

- Integrare la pensione pubblica: Il sistema pensionistico pubblico italiano è basato sul sistema a ripartizione, il che significa che le pensioni dei lavoratori in pensione sono pagate dai contributi versati dai lavoratori attivi. Con l'invecchiamento della popolazione, il sistema a ripartizione è sotto pressione e le pensioni future potrebbero essere ridotte. Aderire ad un fondo pensione permette di integrare la futura pensione pubblica e garantirsi un tenore di vita più adeguato.

- Benefici fiscali: I contributi versati al fondo pensione sono deducibili dal reddito imponibile fino a un certo importo. Inoltre, i rendimenti degli investimenti non sono tassati fino al momento della riscossione della pensione.

- Gestione flessibile: L'aderente al fondo pensione può scegliere la linea di gestione più adatta al proprio profilo di rischio e al proprio orizzonte temporale.

Tipi di Fondi Pensione Integrativi

Tra i tipi di Fondi pensione troviamo:

- Fondi pensione negoziali: Sono riservati ai lavoratori di determinate categorie professionali e sono gestiti da datori di lavoro e organizzazioni sindacali.

- Fondi pensione aperti: Sono aperti a tutti i lavoratori, a prescindere dalla categoria professionale.

- Piani Individuali Pensionistici (PIP): Sono forme di previdenza complementare individuale.

Scegliere un Fondo Pensione Integrativo:

- Valutare i costi: I fondi pensione applicano dei costi di gestione, che possono variare a seconda del fondo e della linea di gestione scelta.

- Valutare i rendimenti: È importante confrontare i rendimenti dei diversi fondi pensione prima di scegliere.

- Valutare le proprie esigenze: È importante scegliere un fondo pensione che sia in linea con il proprio profilo di rischio e con il proprio orizzonte temporale.

Per maggiori informazioni sui Fondi Pensione Integrativi, è possibile consultare i siti web di:

- Covip: https://www.covip.it/

- Ministero del Lavoro e delle Politiche Sociali: https://www.lavoro.gov.it/

- Consob: https://www.consob.it/web/consob-and-its-activities

Obiettivo

L'obiettivo principale di un fondo pensione integrativo è quello di offrire ai partecipanti un reddito supplementare una volta raggiunta l'età pensionabile. Questi fondi mirano a garantire un tenore di vita dignitoso in pensione e a ridurre la dipendenza dalle prestazioni pensionistiche pubbliche.

Vantaggi del Fondo Pensione Integrativo

I vantaggi di aderire ad un Fondo Pensione Integrativo sono molteplici:

1. Integrare la pensione pubblica:

- Il sistema pensionistico pubblico italiano è sotto pressione e le future pensioni potrebbero essere ridotte.

- Aderire ad un fondo pensione permette di garantirsi un tenore di vita più adeguato in pensione.

2. Benefici fiscali:

- I contributi versati al fondo pensione sono deducibili dal reddito imponibile fino a un certo importo (5.164,57 euro annui nel 2023).

- I rendimenti degli investimenti non sono tassati fino al momento della riscossione della pensione.

- La tassazione sulla pensione integrativa è agevolata rispetto ad altri prodotti finanziari (aliquota massima del 15%).

3. Flessibilità:

- L'aderente al fondo pensione può scegliere la linea di gestione più adatta al proprio profilo di rischio e al proprio orizzonte temporale.

- È possibile modificare l'ammontare e la periodicità dei versamenti, sospenderli e riattivarli senza alcuna penalizzazione.

4. Trasparenza:

- I fondi pensione sono soggetti a vigilanza da parte della Covip (Commissione di Vigilanza sui Fondi Pensione).

- Gli aderenti ai fondi pensione hanno diritto a ricevere informazioni periodiche sull'andamento del fondo e sulle proprie posizioni individuali.

5. Altri vantaggi:

- Possibilità di versare il TFR al fondo pensione.

- Contributi da parte del datore di lavoro (nei fondi pensione negoziali).

- Possibilità di riscattare la posizione in determinate circostanze.

In sintesi, aderire ad un Fondo Pensione Integrativo rappresenta una scelta vantaggiosa per:

- Aumentare il proprio livello di benessere futuro in pensione.

- Ottenere benefici fiscali significativi.

- Gestire in modo flessibile il proprio risparmio previdenziale.

Pensione integrativa

Per questo motivo si rende necessario aggiungere alla pensione dell’Inps una pensione integrativa. La legge prevede dal 2008 che si può aderire ad una delle tante forme di previdenza complementare. Purtroppo solo il 20% dei lavoratori interessati ha aderito, particolarmente scarsa è stata l’adesione dei più giovani, cioè proprio quelli potenzialmente più interessati a una pensione integrativa.

Bisogna approfondire seriamente il tema della pensione complementare come forma ottimale di risparmio. Per molti è una scelta inevitabile e necessaria. Dopo le ultime riforme previdenziali, si rischia di avere una pensione pubblica inferiore a quella di oggi, che oscillerà tra il 40 e il 60% dell’ultima retribuzione.

Assicurazione pensione integrativa

Un’altra ipotesi è quella di sottoscrivere una polizza di assicurazione, per la pensione integrativa, sulla vita con finalità pensionistiche, Pip, piani di investimento previdenziale oppure Fip, Fondi di investimento previdenziale. I fondi aperti e le polizze previdenziali consentono l’adesione anche a favore di terzi.

Le polizze previdenziali sono lo strumento meno conveniente, in quanto le polizze offerte dalle assicurazioni sono molto esose, i costi di gestione praticamente si mangiano il rendimento. Contro un costo di gestione medio dei fondi aperti dell’1,3%, quello medio delle polizze previdenziali è doppio o triplo a secondo della durata del contratto. In pratica, chi sceglie un Fondo aperto dovrà versare 4 anni di contributi in più rispetto ad un Fondo chiuso che è in assoluto più conveniente e 7 anni in più si sceglie una polizza individuale.

Quale fondo pensione è più conveniente?

La risposta alla domanda "quale fondo pensione è più conveniente?" dipende da una serie di fattori, tra cui:

- L'età dell'aderente: In generale, i fondi pensione sono più convenienti per i giovani, che hanno più tempo per accumulare capitale e beneficiare degli interessi.

- L'orizzonte temporale di investimento: I fondi pensione con un orizzonte temporale più lungo sono generalmente più convenienti, poiché hanno più tempo per crescere.

- Il livello di rischio desiderato: I fondi pensione con un livello di rischio più elevato possono generare rendimenti più elevati, ma anche maggiori perdite.

- Le spese di gestione: Le spese di gestione sono una delle principali voci di costo dei fondi pensione. I fondi pensione con spese di gestione più basse sono generalmente più convenienti.

Non esiste un fondo pensione che sia in assoluto il più conveniente per tutti. La scelta del fondo pensione più adatto dipende da diversi fattori, tra cui:

1. Profilo di rischio:

- Rischioso: Se sei disposto ad assumerti un rischio maggiore, puoi scegliere un fondo pensione con una maggiore componente azionaria, che ha il potenziale di generare rendimenti più elevati nel lungo termine.

- Prudente: Se preferisci un approccio più prudente, puoi scegliere un fondo pensione con una maggiore componente obbligazionaria, che è meno volatile e offre un rendimento più stabile.

2. Orizzonte temporale:

- Lungo termine: Se hai un orizzonte temporale lungo (ad esempio, se sei giovane), puoi permetterti di investire in un fondo pensione più rischioso, in quanto hai più tempo per recuperare eventuali perdite.

- Breve termine: Se hai un orizzonte temporale breve (ad esempio, se sei vicino alla pensione), dovresti scegliere un fondo pensione più prudente, per evitare di incorrere in perdite che potrebbero penalizzare il tuo futuro tenore di vita.

3. Costi:

- I fondi pensione applicano dei costi di gestione, che possono variare a seconda del fondo e della linea di gestione scelta.

- È importante confrontare i costi dei diversi fondi pensione prima di scegliere, in quanto possono avere un impatto significativo sul rendimento del tuo investimento.

4. Rendimenti:

- È importante confrontare i rendimenti dei diversi fondi pensione prima di scegliere, ma è importante tenere presente che i rendimenti passati non sono una garanzia di rendimenti futuri.

5. Altri fattori:

- Possibilità di versare il TFR al fondo pensione.

- Contributi da parte del datore di lavoro (nei fondi pensione negoziali).

- Possibilità di riscattare la posizione in determinate circostanze.

Per aiutarti a scegliere il fondo pensione più adatto alle tue esigenze, puoi utilizzare i seguenti strumenti:

- Comparatore dei costi dei fondi pensione: https://www.covip.it/isc_dinamico/

- Simulatore di rendimento del fondo pensione: [URL non valido rimosso]

- Siti web di associazioni di consumatori e di consulenti finanziari.

Inoltre, è consigliabile rivolgersi ad un consulente finanziario per ricevere una consulenza personalizzata.

FAQ: Fondo Pensione Integrativo

1. Chi può partecipare a un fondo pensione integrativo?

Risposta: La partecipazione a un fondo pensione integrativo può variare da paese a paese e da azienda a azienda. In genere, possono partecipare i dipendenti di aziende che offrono questo tipo di piano.

2. Qual è la differenza tra un fondo pensione integrativo e un fondo pensione pubblico?

Risposta: Un fondo pensione integrativo è un veicolo di investimento privato o aziendale che offre prestazioni pensionistiche supplementari rispetto a quelle fornite dai sistemi pensionistici pubblici o aziendali.

3. Come posso decidere quanto contribuire a un fondo pensione integrativo?

Risposta: La decisione su quanto contribuire a un fondo pensione integrativo dipende dalle proprie esigenze finanziarie, dallo stile di vita desiderato in pensione e dalla capacità di risparmio. Si consiglia di consultare un consulente finanziario per valutare la migliore strategia di risparmio.

4. Quali sono i rischi associati a un fondo pensione integrativo?

Risposta: I rischi possono variare in base alla gestione del fondo e agli investimenti. Tuttavia, come con qualsiasi investimento, i rendimenti passati non garantiscono rendimenti futuri, e i valori degli investimenti possono fluttuare.

5. Posso cambiare il mio contributo o la mia partecipazione a un fondo pensione integrativo nel tempo?

Risposta: In molti casi, è possibile cambiare i contributi o la partecipazione a un fondo pensione integrativo, ma le regole possono variare. È importante verificare le politiche specifiche del fondo o del piano.